Mercado Asegurador

El Mar Rojo se convierte en un “infierno” y los seguros de mercancía se multiplican por cuatro

Los seguros de mercancía en el Mar Rojo se multiplicaron por cuatro a raíz del conflicto armado en esa zona, aseguró Tomás Barona, director de Marítimo de Howden Iberia.

“En 2023, pasaron por el Canal de Suez 21.344 buques, 1.780 al mes y 59 al día, suponiendo el 12% del tráfico marítimo global. Sin embargo, en el 2024, como consecuencia del conflicto, la cifra de buques que atraviesen el Canal de Suez se está reduciendo en un 54%, la de mercancías en un 66%, y el tráfico en la ruta del Cabo de Buena Esperanza se está incrementando en un 52%”,dijo.

El representante de la aseguradora expresó que los números a la baja suponen que, desde noviembre de 2023, los costos del transporte marítimo de mercancías se hayan incrementado en más de un 50% y la duración del viaje haya aumentado en 16 días.

LEA TAMBIÉN: Cómo las insurtech transforman el mercado asegurador

En declaraciones reseñadas por Seguros News describió los principales seguros que impactan en el transporte por el Mar Rojo: Hull & Machinery, que cubre los daños propios del buque, con alguna cobertura adicional de responsabilidad del armador, como en casos de colisión.

Otro es Protection & Indemnity (P&I), un producto que proporciona un autoseguro colectivo a sus miembros, permitiendo la agrupación de riesgos para obtener cobertura sin beneficio económico directo; el seguro de Transporte de Mercancías, destinado a proteger contra la pérdida o daño de la mercancía durante su transporte.

Y por último, el seguro de RCMarítima, que se enfoca en la responsabilidad frente a la carga, cubriendo la pérdida o daño material de las mercancías en tránsito, en depósito y durante el almacenamiento.

Síguenos en Instagram

Mercado Asegurador

Crece demanda de seguros de hogar en Argentina ante incremento de siniestros eléctricos

El aumento de incendios domésticos durante el invierno impulsó en Argentina una nueva tendencia en el mercado inmobiliario: cada vez más agencias exigen a los inquilinos contratar seguros de hogar que cubra tanto el inmueble como los bienes personales, con el objetivo de reducir riesgos y fortalecer la cultura aseguradora en el país.

De acuerdo con la Compañía Administradora del Mercado Mayorista Eléctrico (Cammesa), el consumo eléctrico alcanzó este año niveles récord, superando los 28.000 MW en horarios pico debido al uso intensivo de estufas, calefactores y caloventores. Este incremento generó una mayor exposición a siniestros eléctricos y de incendio, situación que ha encendido las alertas en el sector asegurador y entre los administradores de propiedades.

Según la Asociación para la Promoción de la Seguridad Eléctrica (APSE), cuatro de cada 10 incendios en hogares argentinos están vinculados con fallas eléctricas, especialmente durante los meses más fríos.

LEE TAMBIÉN: Las tasas globales de seguros caen 4% en el tercer trimestre, según Marsh

Seguros de hogar: una práctica en expansión en Argentina

Aunque no existe una obligación legal a escala nacional, en muchas ciudades del país sudamericano las inmobiliarias ya condicionan la firma de los contratos de arrendamiento a la contratación del seguro, buscando resguardar los intereses de los propietarios y evitar conflictos por daños.

Esta práctica, además, está impulsando una mayor conciencia aseguradora entre los jóvenes que alquilan su primera vivienda.

El producto se diferencia del tradicional seguro de caución, que solo garantiza el cumplimiento contractual del inquilino, al ofrecer una protección directa sobre el inmueble y su contenido, con asistencia inmediata, recompensas y gestión en línea.

Síguenos en Instagram

Mercado Asegurador

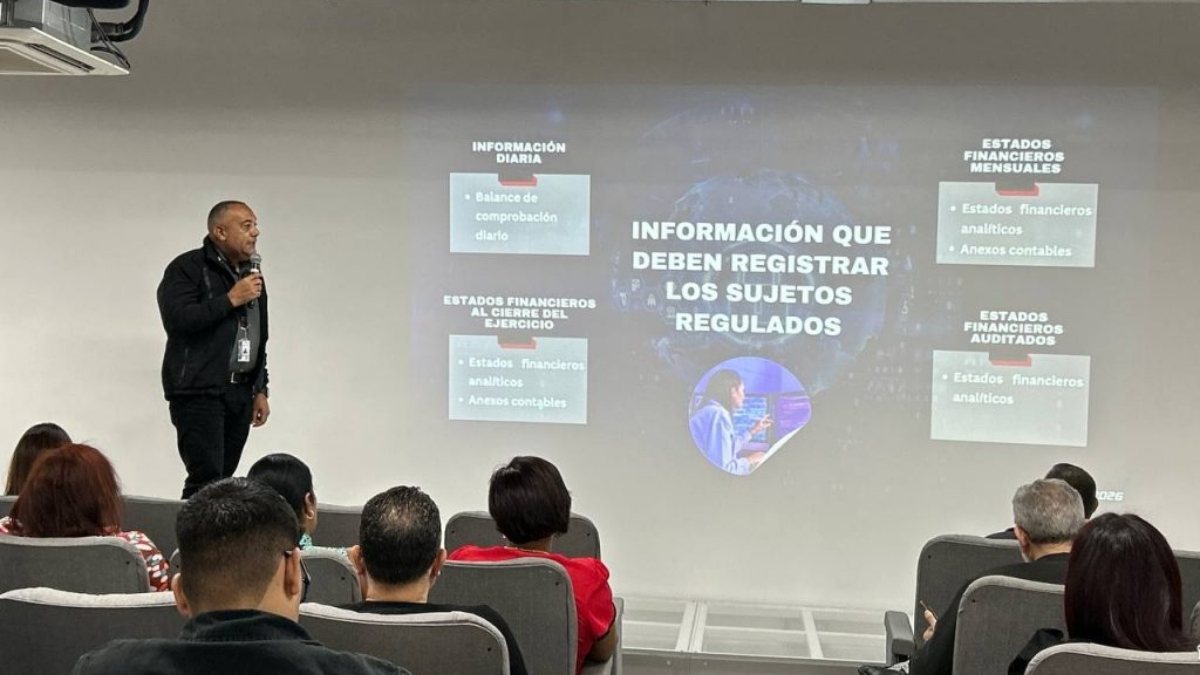

Sudeaseg presentó avances del SEFA 2026 y resultados de las inspecciones a aseguradoras

Con una amplia participación de representantes del sector, la Superintendencia de la Actividad Aseguradora (Sudeaseg) comenzó el pasado martes 21 de octubre su semana formativa 2025, con una jornada dedicada al Sistema de Estados Financieros Analíticos (SEFA 2026) y a la presentación de los hallazgos detectados en las inspecciones del ejercicio económico 2024.

El encuentro, realizado en la sede de la institución, buscó ofrecer herramientas técnicas y aclarar las nuevas disposiciones que regirán el manejo financiero y contable de las empresas de seguros, cooperativas, financiadoras de primas y administradoras de riesgos y medicina prepagada.

SEFA 2026: digitalización y control financiero más eficiente, según la Sudeaseg

Durante la primera ponencia, la coordinadora del área de Análisis de Estados Financieros, Kely Pérez, explicó que el SEFA 2026 surge como una iniciativa tecnológica destinada a digitalizar y automatizar la recolección y el análisis de información financiera de las aseguradoras, conforme a las Normas de Contabilidad y Códigos de Cuentas que entrarán en vigor el 1° de enero de 2026.

El especialista Ramón Devonish destacó que el sistema permitirá centralizar los datos financieros en una única fuente, facilitando la supervisión, análisis de riesgos y generación de reportes e indicadores. También permitirá el registro de la contribución especial y del fondo de salud, promoviendo así una gestión más transparente y homogénea.

La Sudeaseg recordó que el enlace de prueba del SEFA estará disponible hasta diciembre, e instó a los sujetos regulados a realizar los ajustes necesarios antes de la fecha límite.

“Después del 1° de enero no habrá prórrogas. Es fundamental que los equipos financieros trabajen junto a programadores de sistemas para garantizar una transición exitosa”, enfatizó Pérez.

Principales hallazgos del ejercicio económico 2024

La segunda ponencia abordó los hallazgos más relevantes detectados durante las inspecciones efectuadas a lo largo del ejercicio económico 2024.

El equipo de Inspección y Fiscalización, encabezado por Richard Salazar junto a Olga Gutiérrez, Wilden Diamod y Anais Hernández, presentó las observaciones más recurrentes, entre ellas:

- Diferencias en la constitución de reservas complementarias de primas o cuotas.

- Insuficiencia en la representación de reservas técnicas y en la Garantía de la Nación.

- Fianzas sin respaldo de reaseguros y primas cobradas por anticipado.

- Capital social insuficiente y reaseguradores no inscritos.

- Incumplimiento del Objeto Único en cinco empresas inspeccionadas.

- Pago de comisiones superiores al arancel autorizado y pérdidas del ejercicio.

- Deficiencias en las reservas por insuficiencia de primas, especialmente en el ramo de HCM.

- Predios urbanos sin pólizas de seguros y falta de contragarantías en las fianzas.

Asimismo, se observó que tres empresas incumplieron la norma de caja chica, no suministraron el Informe de Certificación Actuarial, o carecían de reservas de riesgo en curso respaldadas por reaseguradores.

Con estas jornadas, la Sudeaseg busca fortalecer la cultura de cumplimiento y promover mayor transparencia en la gestión financiera del sector asegurador venezolano.

El ciclo formativo continuará durante la semana con sesiones especializadas en regulación, riesgos, tecnología y control interno, orientadas a elevar los estándares operativos del mercado.

Síguenos en Instagram

Mercado Asegurador

Las tasas globales de seguros caen 4% en el tercer trimestre, según Marsh

Las tasas globales de seguros comerciales registraron una caída promedio del 4% durante el tercer trimestre de 2025, según el más reciente Índice del Mercado Global de Seguros elaborado por Marsh.

El informe refleja una continuación del ajuste a la baja observado en el segundo trimestre, impulsado principalmente por la mayor competencia entre aseguradoras, la ampliación de la capacidad del mercado y una mejora en las condiciones de cobertura.

Este resultado marca el quinto trimestre consecutivo de descenso en las tasas de seguros a nivel global, tras siete años de incrementos continuos, consolidando así una tendencia de moderación iniciada en 2021, de acuerdo a lo reseñado por el medio Seguros News.

LEE TAMBIÉN: Allianz lidera por séptimo año consecutivo el ranking mundial de aseguradoras más valiosas

Latinoamérica entre las regiones con mayores descensos

De acuerdo con Marsh, todas las regiones del mundo registraron reducciones interanuales durante el tercer trimestre de 2025.

Las mayores caídas se observaron en el Pacífico (11%), seguido por Latinoamérica y el Caribe (6%) y el Reino Unido (6%).

También se reportaron descensos en Asia y en India, Oriente Medio y África (5%), así como en Europa (4%) y Canadá (3%).

En Estados Unidos, donde las tasas se habían mantenido estables en el segundo trimestre, se evidenció una disminución del 1%.

Los seguros de daños materiales, riesgos cibernéticos y líneas financieras y profesionales fueron los ramos que más contribuyeron a esta baja generalizada.

Tendencias por segmento

El estudio de Marsh detalla los siguientes resultados por tipo de cobertura:

- Responsabilidad Civil (RC): incremento global del 3%, impulsado por un aumento del 8% en Estados Unidos, asociado a reclamaciones más frecuentes y veredictos de altas indemnizaciones.

- Daños materiales: disminución global del 8%, con caídas más pronunciadas en el Pacífico (14%), Estados Unidos y Latinoamérica y el Caribe (9%).

- Líneas financieras y profesionales: descenso global del 5%, con reducciones en todas las regiones, desde un 10% en el Pacífico hasta un 2% en Estados Unidos.

- Seguros cibernéticos: reducción global del 6%, destacando descensos de doble dígito en Europa (12%), Latinoamérica y el Caribe y el Reino Unido (11%).

Perspectiva de mercado

Según Álvaro Borderías, presidente del área de Placement en Marsh España, este comportamiento refleja un entorno favorable para los tomadores:

“De manera general, nuestros clientes se están beneficiando de tasas más bajas y de mayores oportunidades para negociar mejores condiciones. Mientras no se presenten cambios imprevistos, esperamos que esta tendencia continúe durante los próximos meses”, señaló.

Síguenos en Instagram

-

Blog de Carlos Eduardo Croes2 años atrás

Blog de Carlos Eduardo Croes2 años atrás¿Ya descargaste Threads? Te enseño a usarlo

-

Date un Break3 años atrás

Date un Break3 años atrás¿Adicto al pasticho? Los 6 mejores lugares de Caracas

-

Mercado Asegurador2 años atrás

Mercado Asegurador2 años atrásRanking de las 10 primeras empresas del mercado asegurador a enero de 2024

-

Dinero5 meses atrás

Dinero5 meses atrás¿Es legal referenciar precios en euros? Esto dice la ley y los expertos

-

Date un Break2 años atrás

Date un Break2 años atrásLa forja de un campeón, la historia de Jem Belcher

-

Mercado Asegurador4 meses atrás

Mercado Asegurador4 meses atrásCómo y dónde donar: centros de acopio para afectados en Mérida

-

Mercado Asegurador3 años atrás

Mercado Asegurador3 años atrásTodo lo que tienes que saber hoy sobre una “póliza HCM”

-

Mercado Asegurador1 año atrás

Mercado Asegurador1 año atrásNormas prudenciales: así quedaron establecidas las nuevas tarifas de primas RCV