Mercado Asegurador

CAV alertó sobre intermediarios que hacen promoción de productos en redes sociales sin ajustarse a ley

La presidenta de la Cámara de Aseguradores de Venezuela (CAV) María del Carmen Bouffard, señaló que hay intermediarios que a veces comercializan productos de seguros en redes sociales sin ajustarse al marco regulatorio vigente en materia de publicidad.

“A raíz de la publicación del bloque normativo que salió el año pasado, en desarrollo de la reforma de la ley, se establecieron nuevas normas en materia de publicidad. Aquí es importante, a veces lo vemos en las redes sociales que hacen promoción de productos, de los productos que comercializan los intermediarios de seguros y no se están ajustando a lo que establece la ley”, dijo la dirigente gremial a través de una entrevista en el programa Dos Más Dos, transmitido por Unión Radio.

La representante de la CAV aclaró que el instrumento legal, específicamente las normas prudenciales de publicidad, son aplicables no solo para las empresas de seguros, administradoras de riesgo o medicina prepagada, sino también para los intermediarios.

LEE TAMBIÉN: “El asesor de seguros tiene que asesorar, no solo vender la póliza”

“Las normas sobre publicidad tienen una serie de requerimientos en cuanto a lo que va a ofrecer tanto la compañía de seguros como el intermediario: debe ser una información veraz, estar aprobada por parte de la Superintendencia de la Actividad Aseguradora, identificar la empresa con la que están vendiendo o la que están promocionando para que el asegurado o el que tenga la intención de contratar un seguro pueda verificar tanto que el intermediario esté debidamente autorizado como que la compañía también esté debidamente autorizado, y el producto que a va a comprar también, agregó la presidenta de la Cámara de Aseguradores de Venezuela.

“LA PRIMERA ALERTA”

Bouffard indicó que la promoción de productos en seguros es “la primera alerta” que hay que tener, de verificar que la publicidad o lo que se está ofreciendo sea por un intermediario debidamente autorizado.

“Quiero hacer un reconocimiento a la Superintendencia de la Actividad Aseguradora que ha hecho un trabajo bien importante en lo que se refiere a las empresas que ofrecen productos de seguros de manera ilegal”, indicó.

Síguenos en Instagram

Mercado Asegurador

Sudeaseg promueve la innovación tecnológica en el diseño de seguros masivos en Venezuela

La Superintendencia de la Actividad Aseguradora (Sudeaseg) impulsa la modernización del mercado asegurador venezolano a través de la incorporación de nuevas tecnologías, con el objetivo de fomentar la masificación e inclusión en la contratación de seguros.

Durante la charla «Transformación en el Diseño de Seguros Masivos, Inclusivos y Microseguros en los Ramos Patrimoniales», realizada el 27 de octubre en la sede del organismo, la analista actuarial Yelinet Tovar destacó la necesidad de alinear al sector con el avance tecnológico global y las nuevas tendencias digitales que están transformando la industria a nivel internacional.

“Vivimos en un mundo donde la tecnología está creciendo a una velocidad vertiginosa, y nuestro sector no es la excepción. Debemos movernos conforme se van moviendo también estas nuevas tendencias. La clave para abordar este tipo de productos está en la comercialización a través de todas estas tecnologías de vanguardia. Aprovechemos que, afortunadamente, contamos con un marco legal que promueve y aprueba su uso”, expresó.

LEE TAMBIÉN: Las tasas globales de seguros caen 4% en el tercer trimestre, según Marsh

Sudeaseg apuesta por la digitalización y las Insurtech

La especialista subrayó que las Insurtech —empresas emergentes que aplican tecnologías como Inteligencia Artificial (IA), Blockchain y Big Data— representan una oportunidad para dinamizar el diseño y la comercialización de seguros en el país.

Estas herramientas, explicó, permiten automatizar procesos, mejorar la gestión de riesgos y ofrecer productos personalizados, más accesibles y eficientes.

Tovar destacó además ejemplos internacionales que marcan el rumbo de la innovación:

- India lidera con los seguros paramétricos, que activan pagos automáticos ante eventos específicos como olas de calor o lluvias intensas.

- En América Latina, modelos como “Pagar por lo que usas” (Pay Per Use) y “Pagar por cómo conduces” (Pay How You Drive) utilizan telemática para ajustar las primas según el comportamiento del usuario.

- Países como China y Brasil aplican subsidios agrícolas basados en imágenes satelitales. Y en África Oriental, el modelo Kilimo Salama permite contratar y cobrar seguros agrícolas desde el teléfono móvil.

El celular: nuevo canal para el mercado asegurador venezolano

De acuerdo con Tovar, el uso de dispositivos móviles y la creciente penetración de Internet posicionan al celular como el nuevo punto de conexión financiera y comercial para el sector asegurador venezolano.

“El consumidor actual exige inmediatez, transparencia y autogestión, y eso solo es posible mediante plataformas digitales disponibles 24/7”, indicó.

La especialista agregó que la Inteligencia Artificial y el Machine Learning ya permiten la evaluación automática de riesgos, la detección de fraude, y la creación de contratos inteligentes que agilizan los pagos y reducen costos operativos.

Estas innovaciones, señaló, son esenciales para fortalecer la competitividad del mercado asegurador nacional, reducir brechas de acceso y promover un modelo más inclusivo, rentable y sustentable.

Síguenos en Instagram

Mercado Asegurador

Crece demanda de seguros de hogar en Argentina ante incremento de siniestros eléctricos

El aumento de incendios domésticos durante el invierno impulsó en Argentina una nueva tendencia en el mercado inmobiliario: cada vez más agencias exigen a los inquilinos contratar seguros de hogar que cubra tanto el inmueble como los bienes personales, con el objetivo de reducir riesgos y fortalecer la cultura aseguradora en el país.

De acuerdo con la Compañía Administradora del Mercado Mayorista Eléctrico (Cammesa), el consumo eléctrico alcanzó este año niveles récord, superando los 28.000 MW en horarios pico debido al uso intensivo de estufas, calefactores y caloventores. Este incremento generó una mayor exposición a siniestros eléctricos y de incendio, situación que ha encendido las alertas en el sector asegurador y entre los administradores de propiedades.

Según la Asociación para la Promoción de la Seguridad Eléctrica (APSE), cuatro de cada 10 incendios en hogares argentinos están vinculados con fallas eléctricas, especialmente durante los meses más fríos.

LEE TAMBIÉN: Las tasas globales de seguros caen 4% en el tercer trimestre, según Marsh

Seguros de hogar: una práctica en expansión en Argentina

Aunque no existe una obligación legal a escala nacional, en muchas ciudades del país sudamericano las inmobiliarias ya condicionan la firma de los contratos de arrendamiento a la contratación del seguro, buscando resguardar los intereses de los propietarios y evitar conflictos por daños.

Esta práctica, además, está impulsando una mayor conciencia aseguradora entre los jóvenes que alquilan su primera vivienda.

El producto se diferencia del tradicional seguro de caución, que solo garantiza el cumplimiento contractual del inquilino, al ofrecer una protección directa sobre el inmueble y su contenido, con asistencia inmediata, recompensas y gestión en línea.

Síguenos en Instagram

Mercado Asegurador

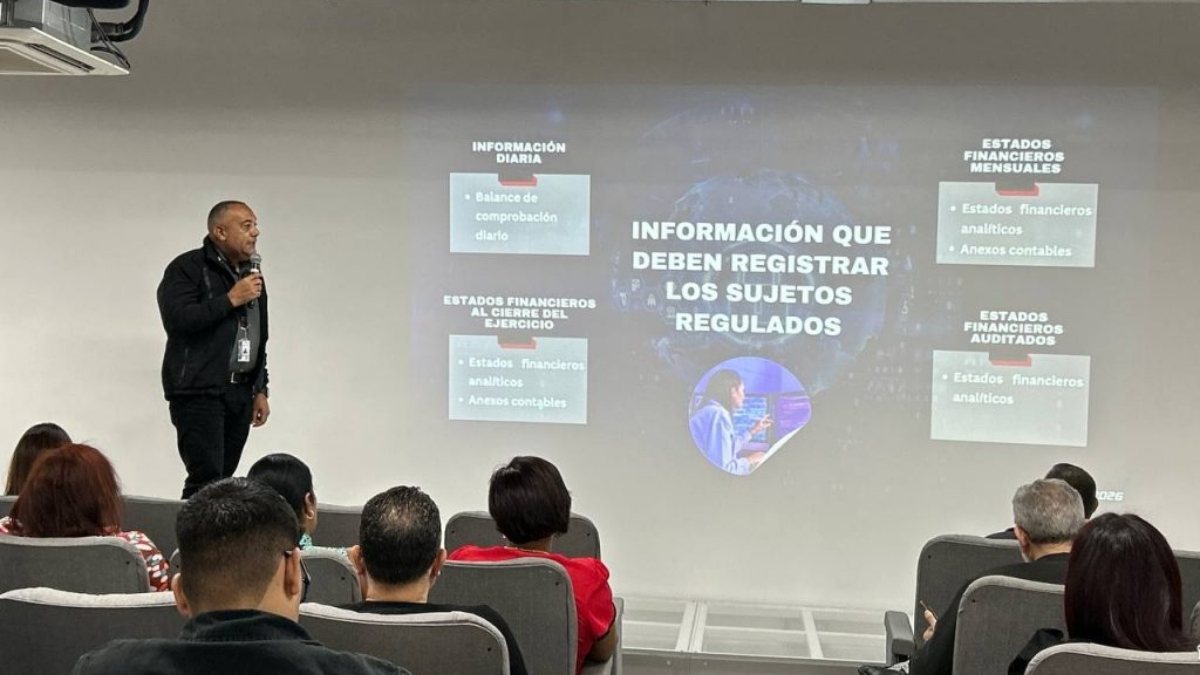

Sudeaseg presentó avances del SEFA 2026 y resultados de las inspecciones a aseguradoras

Con una amplia participación de representantes del sector, la Superintendencia de la Actividad Aseguradora (Sudeaseg) comenzó el pasado martes 21 de octubre su semana formativa 2025, con una jornada dedicada al Sistema de Estados Financieros Analíticos (SEFA 2026) y a la presentación de los hallazgos detectados en las inspecciones del ejercicio económico 2024.

El encuentro, realizado en la sede de la institución, buscó ofrecer herramientas técnicas y aclarar las nuevas disposiciones que regirán el manejo financiero y contable de las empresas de seguros, cooperativas, financiadoras de primas y administradoras de riesgos y medicina prepagada.

SEFA 2026: digitalización y control financiero más eficiente, según la Sudeaseg

Durante la primera ponencia, la coordinadora del área de Análisis de Estados Financieros, Kely Pérez, explicó que el SEFA 2026 surge como una iniciativa tecnológica destinada a digitalizar y automatizar la recolección y el análisis de información financiera de las aseguradoras, conforme a las Normas de Contabilidad y Códigos de Cuentas que entrarán en vigor el 1° de enero de 2026.

El especialista Ramón Devonish destacó que el sistema permitirá centralizar los datos financieros en una única fuente, facilitando la supervisión, análisis de riesgos y generación de reportes e indicadores. También permitirá el registro de la contribución especial y del fondo de salud, promoviendo así una gestión más transparente y homogénea.

La Sudeaseg recordó que el enlace de prueba del SEFA estará disponible hasta diciembre, e instó a los sujetos regulados a realizar los ajustes necesarios antes de la fecha límite.

“Después del 1° de enero no habrá prórrogas. Es fundamental que los equipos financieros trabajen junto a programadores de sistemas para garantizar una transición exitosa”, enfatizó Pérez.

Principales hallazgos del ejercicio económico 2024

La segunda ponencia abordó los hallazgos más relevantes detectados durante las inspecciones efectuadas a lo largo del ejercicio económico 2024.

El equipo de Inspección y Fiscalización, encabezado por Richard Salazar junto a Olga Gutiérrez, Wilden Diamod y Anais Hernández, presentó las observaciones más recurrentes, entre ellas:

- Diferencias en la constitución de reservas complementarias de primas o cuotas.

- Insuficiencia en la representación de reservas técnicas y en la Garantía de la Nación.

- Fianzas sin respaldo de reaseguros y primas cobradas por anticipado.

- Capital social insuficiente y reaseguradores no inscritos.

- Incumplimiento del Objeto Único en cinco empresas inspeccionadas.

- Pago de comisiones superiores al arancel autorizado y pérdidas del ejercicio.

- Deficiencias en las reservas por insuficiencia de primas, especialmente en el ramo de HCM.

- Predios urbanos sin pólizas de seguros y falta de contragarantías en las fianzas.

Asimismo, se observó que tres empresas incumplieron la norma de caja chica, no suministraron el Informe de Certificación Actuarial, o carecían de reservas de riesgo en curso respaldadas por reaseguradores.

Con estas jornadas, la Sudeaseg busca fortalecer la cultura de cumplimiento y promover mayor transparencia en la gestión financiera del sector asegurador venezolano.

El ciclo formativo continuará durante la semana con sesiones especializadas en regulación, riesgos, tecnología y control interno, orientadas a elevar los estándares operativos del mercado.

Síguenos en Instagram

-

Blog de Carlos Eduardo Croes2 años atrás

Blog de Carlos Eduardo Croes2 años atrás¿Ya descargaste Threads? Te enseño a usarlo

-

Date un Break3 años atrás

Date un Break3 años atrás¿Adicto al pasticho? Los 6 mejores lugares de Caracas

-

Mercado Asegurador2 años atrás

Mercado Asegurador2 años atrásRanking de las 10 primeras empresas del mercado asegurador a enero de 2024

-

Dinero5 meses atrás

Dinero5 meses atrás¿Es legal referenciar precios en euros? Esto dice la ley y los expertos

-

Date un Break2 años atrás

Date un Break2 años atrásLa forja de un campeón, la historia de Jem Belcher

-

Mercado Asegurador5 meses atrás

Mercado Asegurador5 meses atrásCómo y dónde donar: centros de acopio para afectados en Mérida

-

Mercado Asegurador3 años atrás

Mercado Asegurador3 años atrásTodo lo que tienes que saber hoy sobre una “póliza HCM”

-

Mercado Asegurador1 año atrás

Mercado Asegurador1 año atrásNormas prudenciales: así quedaron establecidas las nuevas tarifas de primas RCV